黑色建材(钢材)12月报:关注12月会议具体结果

来源:湖畔新言

新湖观点:

11月初人大常委会利空影响基本消化,12月政治局会议以及中央经济工作会议即将召开,关注市场对于会议内容的宏观政策的预期情况。

供应方面,11月螺纹产量冲高回落,热卷产量缓慢回升。12月螺纹产量将继续季节性走低,而热卷产量受到钢厂转产以及产线检修完成,产量将快速回升。

需求方面,12月国内螺纹终端需求继续分化,南方工地继续节前赶工,北方工地受降温影响,施工受到影响,预计螺纹需求将逐步季节性走弱。地产销售政策利好效果还在,销售继续维持,但新开工降幅扩大,不利建材需求。专项债发行结束,逐步落地,基建工地资金紧张有所缓解。热卷终端制造业施工季节性不明显,汽车家电挖掘机船舶及集装箱等制造业的产销表现向好,支撑热卷的需求。

出口方面,国内钢材出口维持高位,预计后续钢材的出口继续维持高位,关注接下来钢厂出口订单的情况。

库存方面,11月螺纹总库存累库的幅度低于预期,12月螺纹供需两弱,但库存将季节性累库。12月热卷产量将逐步回升,总库存有望见底回升。

整体上看,12月政治局会议以及中央经济工作会议的宏观利好预期将支撑成材价格,而成材基本面矛盾不大,预计成材价格将维持震荡走势,关注12月会议的具体结果。

供应分析:

螺纹产量回升空间有限 热卷供应有望回归

11月份国内螺纹利润环比出现回落,电炉利润也出现走低。国内螺纹样本钢厂周度产量环比10月走低,不过整个11月螺纹产量维持相对稳定,产量变化不大。从数据上看,截至11月26日,样本钢厂螺纹周度产量为233.82万吨,环比10月下降3.86%。11月螺纹周度产量基本维持233万吨左右。热卷方面来看,10月以来国内热卷库存压力得到缓解,11月部分钢厂计划将铁水产量从螺纹流回热卷,但11月因为钢厂产量检修的影响,热卷产量回升的进度不大。数据上看,截至11月26日,热卷周度产量达到311.85万吨,环比10月底回升2.82%。

12月随着需求进入季节性淡季,国内螺纹产量预期逐步走低。而随着热卷产量检修完成以及铁水从螺纹流回热卷,热卷产量将继续回升。

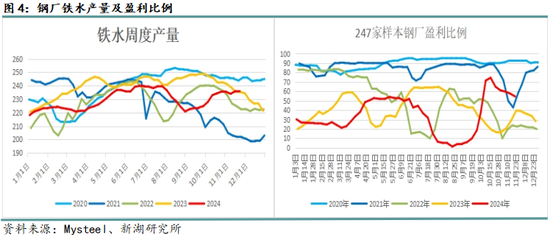

11月铁水产量高位 12月铁水产量将缓慢回落

铁水端来看,11月国内高炉铁水产量高位震荡,铁水产量并未出现往年那样的环比下降的情况。从数据上看,截至11月26日,247家样本钢厂的日均铁水产量为235.8万吨,环比10月底微增0.14%,钢厂盈利比例环比10月底下降6.49个百分点至54.55%。11月国内钢厂高炉铁水的日均产量维持高位,产量变化不大。预计12月开始国内钢厂高炉日均产量将环比回落,不过12月的产量回落的速度将偏慢。

需求分析:

12月建筑需求季节性回落 热卷需求将持稳

11月国内建材需求季节性回落,北方气温下降,工地施工受限,需求季节性回落。南方地区随着雨水天气减少,工地赶工需求增加,支撑建材的需求。预计12月建材的需求将继续季节性回落,南方地区工地赶工支撑建材需求,导致建材需求回落的节奏放缓。

热卷终端需求季节性并不明显,终端需求韧性仍在,需求持稳,热卷的终端需求要好于建材。

地产销售好转 关注持续性

2024年10月国内地产新开工面积当月同比降幅扩大,销售面积同比快速收窄。从统计局的数据来看,2024年1-10月国内地产行业新开工面积累计同比下降22.6%,房屋销售面积累计同比下降15.8%;10月国内地产新开工面积当月同比下降26.62%,销售面积当月同比下降1.63%。从地产新开工面积情况来看,10月地产新开工面积未见明显改善,同比降幅继续扩大,后期地产仍旧拖累成材需求。9月底国内一线城市放松限购以及不断出台刺激房地产销售的政策,国内商品房销售有所好转,10月以来二手房以及新房成交均好转。目前商品房销售仍旧处于政策刺激期中,后续需要关注商品房销售好转的持续性。不过短期来看,商品房销售好转,对房地产新开工面积的拉动作用有限,预计12月地产仍旧是拖累建材需求。

专项债新发结束 地方政府化债启动

2024年1-10月国内基建投资完成额累计同比增加9.35%,10月基建投资完成额当月同比增加10.03%。随着国内地方政府新增专项债发行结束,资金逐步落实实物工作量,工地资金情况有所好转,基建施工完成额有所好转。11月地方政府新增专项债发行及基本完成。从各地方政府统计的数据来看,截至11月27日,各地方政府累计发行新增专项债总计39385.79亿,累计完成100.99%。从Mysteel统计的全国新开工项目数据来看,5、6月份全国新开工项目的总投资额见底之后,总投资额环比回升。10月当月新开工项目总投资额同比下降19.48%,环比增加26.47%。随着新增地方专项债发行完毕,新开工项目环比持续好转,但同比仍旧维持负增长。整体上看,全年的新开工情况将继续维持负增长,基建的新开工项目增长乏力。

11月8日人大常委会结束,地方政府总计获得10万亿的化债额度。从11月15日开始国内地方政府开始陆续发行专项债进行隐性债务置换。根据各地方政府已经发行以及即将发行的情况来看,截至11月27日,根据发行计划11月-12月地方政府发行用于隐性债务置换的专项债总计11699.49亿元。隐性债务置换能够缓解地方政府的财政紧张情况。

以旧换新政策刺激 汽车产销同环比回升

2024年1-10月汽车产量累计同比增加1.9%,销售累计同比增加2.7%。月度数据来看,2024年10月汽车当月产量同比增加3.6%,销量同比增加7%。10月汽车同环比增速均转正,主要是汽车出口以及国内以旧换新政策提振汽车消费。出口方面,2024年1-10月国内汽车累计出口485.5万辆,累计同比增加23.8%。10月国内汽车出口54.2万辆,出口同比增加11.1%,汽车出口继续创新高。内销方面,10月国内汽车销量同比增加6.17%,增速转正。1-10月汽车内销累计销量1976.9万辆,累计同比下降1.38%,降幅收窄。近期欧盟传出有望取消对国内电动汽车增加的关税,这对国内电动汽车的出口有一定支撑。

家电排产环比回升 出口支撑需求

12月国内三大白电的排产继续回升,内销量排产环比增加,出口排产继续大幅回升。从数据上看,12月三大白电排产量环比增加8.38%,其中内销排产环比增加2.55%,出口排产环比增加13.79%。整体上看,受到以旧换新政策的提振以及家电出口需求强力支撑,家电排产预期向好,对板材需求有所支撑。

船舶集装箱维持高增速 挖掘机内销增速表现向好

2024年1-10月国内挖掘机销量累计同比增加0.47%,其中出口累计同比下降7.41%。10月单月数据来看,10月挖掘机销量当月同比增加15.1%,内销量同比增加21.6%,出口当月同比增加9.46%。挖掘机月度销量数据表现向好。

2024年1-10月国内集装箱累计产量同比大幅增加191%,累计增速继续大幅增加。10月当月集装箱产量同比增加254.5%。集装箱产量继续维持同比大幅增加,月度产量创近几年以来新高,短期支撑板材需求。

2024年1-9月国内船舶新接订单以及在手订单仍旧维持同比高增速。1-9月国内船舶新接订单累计同比增加51.9%,手持订单累计同比增加44.3%。国内船舶订单数据维持高速增长,对板材的需求支撑强。

钢材出口表现强劲 关注钢厂接单情况

2024年1-10月国内钢材出口继续保持强势。从出口的数据上看,2024年1-10月国内钢材出口9189万吨,累计同比增加22.96%。10月当月国内钢材出口1118万吨,当月同比增加40.81%,环比增加10.15%。国内钢材出口继续维持强劲,能够缓解国内部分钢材过剩压力,后续关注钢厂出口接单情况。

库存分析:

11月国内螺纹总库存低位徘徊,库存并未出现快速累积,11月底总库存出现环比下降的情况,库存绝对值处于历史同期低位水平,北方快速累库,南方库存维持低位,整体库存表现好于预期。从数据上看,截至11月21日,螺纹总库存445.11万吨,环比10月底回升1.79%,同比下降14.4%,螺纹总库存处于近几年同期低位。11月螺纹产量高位回落,供应压力有所缓解,南方地区工地赶工,支撑螺纹需求,11月螺纹库存累库低于预期。国内螺纹需求在12月将继续季节性走低,螺纹产量也将逐步走低,预计螺纹库存在12月将继续季节性累库存。

热卷方面,11月热卷终端需求韧性仍在,终端需求维持稳定,但热卷产量恢复的速度偏慢,国内热卷的总库存继续下降。从数据上看,截至11月21日,热卷总库存315.23万吨,环比10月下降6.95%,同比下降8.7%。11月国内部分钢厂将铁水从螺纹流回热卷,但11月由于钢厂热卷产线检修导致热卷产量恢复的速度偏慢。12月随着钢厂热卷产线检修结束,热卷产量将快速恢复,而热卷终端需求持稳,预计12月热卷总库存将见底回升。

宏观分析:

11月8日人大常委会结束,会议仅公布总计10万亿的地方政府化债计划,会议内容低于市场预期。11月中旬市场对于会议的利空预期基本计价,市场进入宏观政策真空期。12月国内将召开政治局会议以及中央经济工作会议安排明年的经济工作,会议召开之前市场或将对会议内容有所炒作。另外,特朗普计划上台后对国内出口至美国的商品额外增加10%的关税,这意味着美国对中国商品加征关税将逐步落地。为了对冲美国加征关税对国内经济造成的不利影响,国内或将加大经济刺激的力度。

新湖观点:

11月初人大常委会利空影响基本消化,12月政治局会议以及中央经济工作会议即将召开,关注市场对于会议内容的宏观政策的预期情况。

供应方面,11月螺纹产量冲高回落,热卷产量缓慢回升。12月螺纹产量将继续季节性走低,而热卷产量受到钢厂转产以及产线检修完成,产量将快速回升。

需求方面,12月国内螺纹终端需求继续分化,南方工地继续节前赶工,北方工地受降温影响,施工受到影响,预计螺纹需求将逐步季节性走弱。地产销售政策利好效果还在,销售继续维持,但新开工降幅扩大,不利建材需求。专项债发行结束,逐步落地,基建工地资金紧张有所缓解。热卷终端制造业施工季节性不明显,汽车家电挖掘机船舶及集装箱等制造业的产销表现向好,支撑热卷的需求。

出口方面,国内钢材出口维持高位,预计后续钢材的出口继续维持高位,关注接下来钢厂出口订单的情况。

库存方面,11月螺纹总库存累库的幅度低于预期,12月螺纹供需两弱,但库存将季节性累库。12月热卷产量将逐步回升,总库存有望见底回升。

整体上看,12月政治局会议以及中央经济工作会议的宏观利好预期将支撑成材价格,而成材基本面矛盾不大,预计成材价格将维持震荡走势,关注12月会议的具体结果。